还在上大学时,似乎就开始买基金了,买的第一支基金似乎就是纳指100,原因可能是因为从众多支付宝首页推荐的基金名字中,我只能感知到我对这个名字更熟悉…

经过了断断续续两年左右得定投吧,带来过一两千的收益(上学时没啥钱,也就投不了什么钱)

一两千的金钱收益似乎不值一提,但定投要求我在固定时间保证卡里有钱算着实对我有一些影响吧。以及让我感性的认识到资本的周期感…

最近突然有个想法分析下纳指ETF在国内定投和美国定投有何区别(成本和收益率)

为什么想要进行成本分析呢?

单纯想知道这项投资的成本是多少,是否有其他办法压低成本但不降低效果的方法。

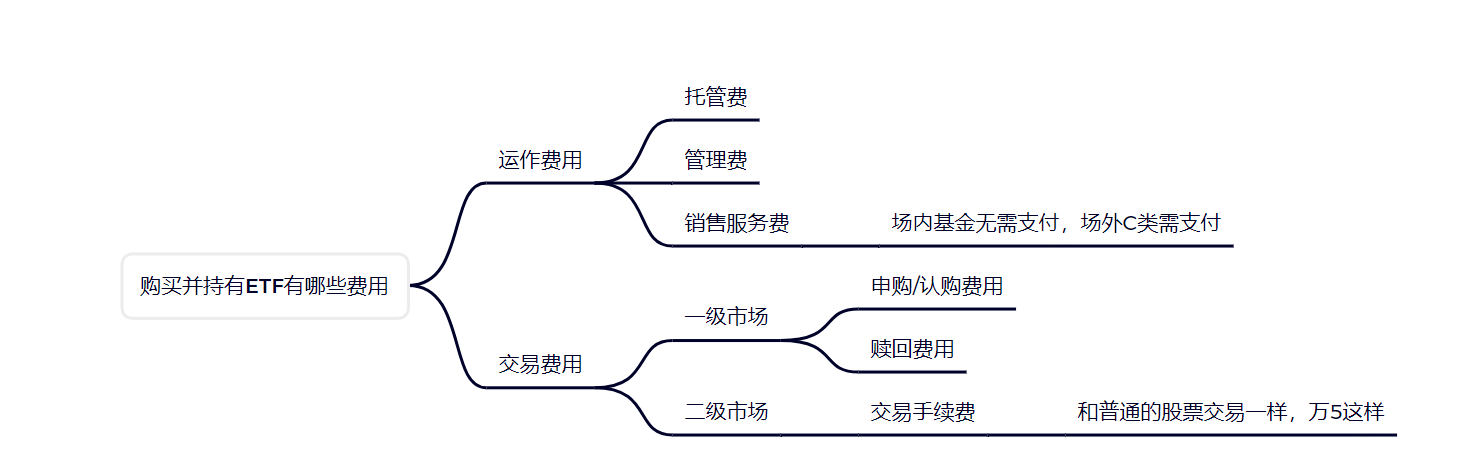

典型的ETF指数基金投资包含哪些费用?

运作费用是指该基金的正常运转需要的成本

管理费:基金管理人所收取的费用,用于指数维护的费用

托管费:托管银行收取的服务费

销售服务费:用于支付给销售机构的佣金

交易费用:

申购费:基金成立后,申请购买基金时所需支付的手续费费用(通常是支付给销售机构的)

认购费:基金在募集成立阶段购买所交的费用

赎回费用:卖出基金份额时所缴纳的手续费

交易手续费:二级市场股票交易过程中,买入卖出所需支付的手续费

一级市场和二级市场交易的区别

一级市场:申购费是给了基金发行公司,费用会用于建仓购买新的股票(证券交易所)

二级市场:申购费是给了交易对手盘,即另一位股票持有人,钱不会到达基金公司处购买新的股票(交易场所是,各券商APP)

一级市场和二级市场持有成本上的差别

申购费,在券商处一折购买后,0.13%

赎回费:7天内惩罚性赎回费用1.5%,大于7天,C类无赎回费,A类视持有情况减免

销售服务费:A类无,C类有,0.4%

交易手续费:一级市场无,二级市场有

一级市场和二级市场的风险

价格由价值决定,因此两者共担的风险是基金/股票份额所对应公司的盈利能力风险。

除此之外

一级市场:国内申购QDII,T日申购,T日净值,但T日净值需在T+1时公布,因此可能会造成成本的上升或下降

二级市场:股票的通用场景,因缺少流动性,卖出价格可能低于成本/基金净值,或者无法卖出。

ETF指数连接基金

ETF指数基金的申购通常使用一大笔成分股兑换成基金份额(通常是100w份),部分允许使用等价的现金替代,因此这里的主要参与者是机构投资者。

那么如果中小投资者也看中这部分指数,想要参与投资有几种方式呢。

- 二级市场购买对应的ETF股票

- 通过ETF连接基金进行申购

股票这里大家容易理解,这里说明下ETF连接基金,前面讲过ETF基金因具有最小申购额的限制,通常为机构投资者参与。为满足中小投资者的参与意愿,基金的发行平台开发出了ETF连接基金产品,其形式即为

投资者—>发行平台—->购买对应ETF基金份额

最小申购额为10元,降低了投资门槛,也增加了指数的资金总量,更容易追踪指数的变化。

但ETF连接基金的仓位相对于ETF基金略有不同,只有90%的仓位用于购买ETF份额,另10%用于应对随时发生的申赎

ETF连接基金相对ETF基金降低了投资门槛,因90%的仓位相对二级市场减少了波动(无论是向上还是向下),在交易上对应了不同的交易费用。

ETF指数连接基金的特点与种类

特点:

- 支持定投

- 波动幅度更小

- 门槛更低

种类

- A类

- B类

- C类

不同种类的ETF连接基金有何不同

最主要的区别是收费模式的不同

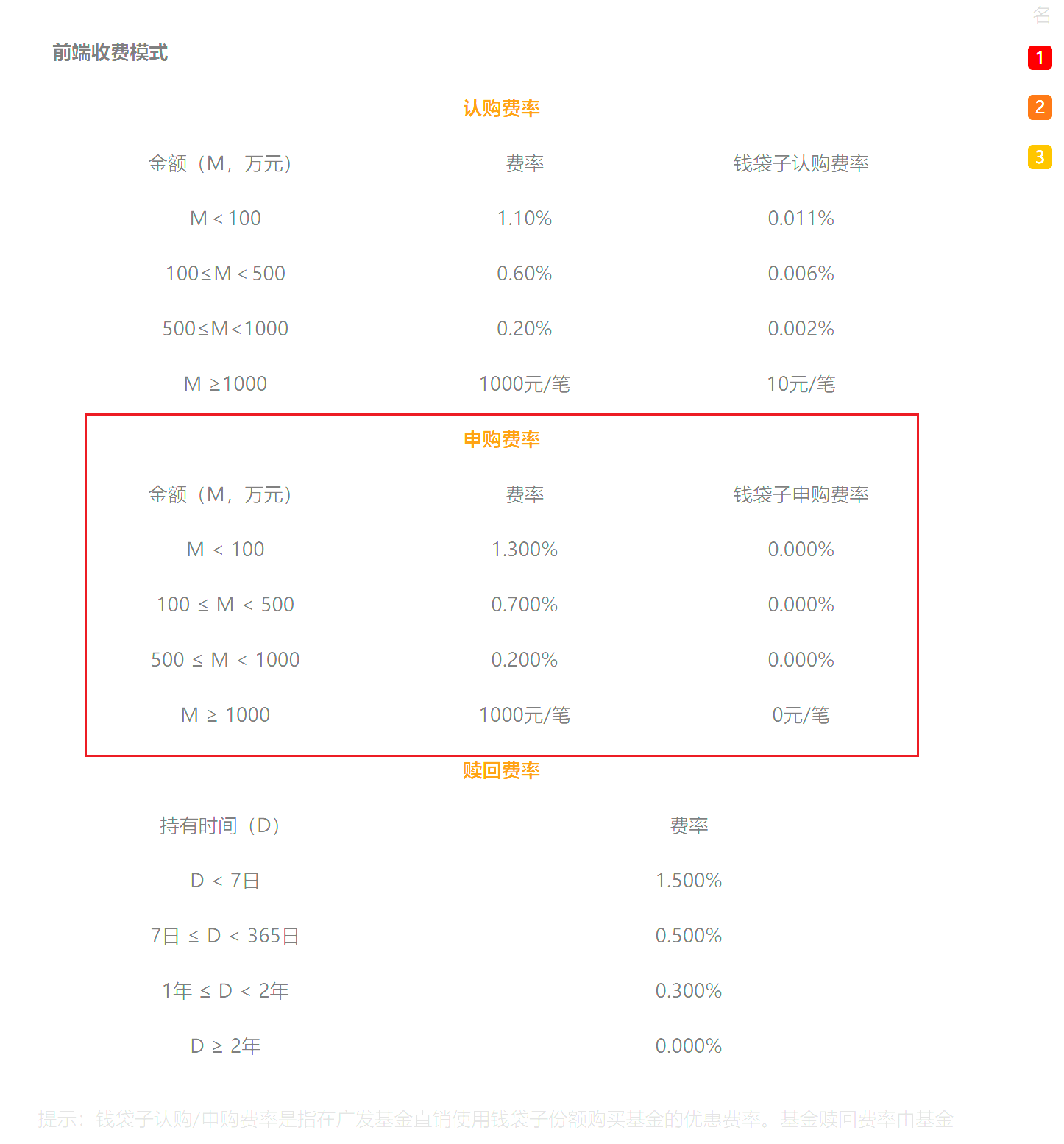

这里以SZ159941关联的ETF连接基金为例

| ETF连接基金种类 | A | B | C |

|---|---|---|---|

| 申购费 | 0.13% | 0 | 0 |

| 托管费 | 一致 | 一致 | 一致 |

| 管理费 | 一致 | 一致 | 一致 |

| 销售服务费 | 0 | 0 | 0.40% |

| 赎回费 | 见下表 | 0 | 0 |

A、B类基金赎回费率表

| 适用期限 | 赎回费率 |

|---|---|

| 持有小于7天 | 1.50% |

| 持有大于等于7天,小于1年 | 0.50% |

| 持有大于等于1年,小于2年 | 0.30% |

| 持有大于等于2年 | 0.00% |

只不过B类基金在SZ159949中不存在,其收费模型在赎回时扣除申购和赎回费用

下为对比A、C类基金在不同持有时间下的总成本

| A | A | A | C | |

|---|---|---|---|---|

| 适用期限 | 赎回费率 | 申购费率 | 总成本 | 总成本 |

| 持有小于7天 | 1.50% | 0.13% | 1.63% | 0.40% |

| 持有大于等于7天,小于1年 | 0.50% | 0.13% | 0.63% | 0.40% |

| 持有大于等于1年,小于2年 | 0.30% | 0.13% | 0.43% | 0.40% |

| 持有大于等于2年 | 0.00% | 0.13% | 0.13% | 0.40% |

仅在持有大于等于2年下,A类更有优势,更适合长期投资。

如何实现A类基金申赎0费率

前文讲过,申购费通常是给了销售渠道,那么是否可以省掉这笔渠道费,实现0费率,答案是可以的,在官网购买即可。

同样以SZ159941为例,其为广发银行发行的ETF,广发基金支持购买对应的ETF连接基金,如果通过其钱袋子方式支付的话,即为0费率。

具体参见:270042 广发纳指100ETF联接人民币(QDII)A-广发基金 (gffunds.com.cn)

中国投资纳指100ETF有哪些选择

纳指ETF – 搜索结果 – 雪球 (xueqiu.com)

因SZ159696市值太小,影响流动性,这里暂不做对比。

美国投资纳指100ETF有哪些选择

Invesco QQQ Trust (QQQ) Stock Price, News, Quote & History – Yahoo Finance

Invesco NASDAQ 100 ETF (QQQM) Stock Price, News, Quote & History – Yahoo Finance

不同方式投资纳指100ETF费率上有何区别

不同的ETF基金的收费模式都是一样的托管费,管理费

| 股票代码 | SH513100 | SZ159941 | SZ159696 | QQQ | QQQM |

|---|---|---|---|---|---|

| 托管费 | 0.60% | 0.80% | 0.50% | 0.20% | 0.15% |

| 管理费 | 0.20% | 0.25% | 0.10% | 0.00% | 0.00% |

| 总费率 | 0.80% | 1.05% | 0.60% | 0.20% | 0.15% |

| 基金规模(亿元) | 82.61 | 164.56 | 2.09 | 1972.8(USD) | 141.5(USD) |

经过对比,我们可以同样是对标纳指100ETF,

境外费率最便宜的是QQQM,为0.15%

境内费率最便宜的是SZ159696,为0.6%(市值太小,流动性不够,容易产生溢价或折价)

境内费率最贵的是SZ159941,为1.05%

SZ159941与QQQM的年费率差距为0.9%,若投资10w元,则每年稳定产生900元的成本差距。

而境内市值较大的两家ETF

SH513100与SZ159941,费率差距为0.25%,若投资10w元,则每年稳定产生250元的成本差距。

一些发现

QQQ(1991)与QQQM(2020)都是Invesco公司发行的两家ETF,那为什么要发行两个追踪同一指数,但费率不同的ETF呢,那投资者岂不是都会选择QQQM进行投资了。

最主要的原因是两者的流动性不同,因QQQ的市值更高,流动性更大,那么价格也就通常会体现出价值(不容易出现溢价/折价)如果需要更高频的买卖交易,

那QQQ则更适合,如果长期投资则是QQQM

具体解释可以参见这里

结论

投资纳指100 ETF是否有其他办法压低成本但不降低效果的方法

境内:

如果是短期持有,可以是SZ159941

如果是长期持有,可以是SH513100

境外:

如果是短期持有,可以是QQQ

如果是长期持有,可以是QQQM

如果是定投的话,在官网定投可以减免申购费

SZ159941:[159941 广发纳指100ETF-广发基金 (gffunds.com.cn)](http://www.gffunds.com.cn/funds/?fundcode=159941#tab-report “广发基金官方购买页面”)

SH513100: 暂停申购…

风险提示

本文不构成任务投资建议,仅为自己的学习笔记分享

其他参考资料: